Seria szoków podażowych sprawi, że zobaczymy potężny kryzys, zanim inflacja opadnie – przekonuje prof. Nouriel Roubini, zwany Doktorem Zagładą.

Czeka nas kryzys jak w latach 70-tych XX wieku, ale będzie trudniej go opanować, bo poziom zadłużenia prywatnego jest kosmicznie wysoki – ostrzegł prof. Nouriel Roubini, wany Dr Doom, będąc gościem podcastu OddLots. Niedawno wydał on książkę “MegaThreats: Ten Dangerous Trends That Imperil Our Future, And How to Survive Them".

Jakie będą przyczyny mega-kryzysu

Na początku pandemii COVID-19 Roubini będąc gościem Odd Lots ostrzegał, że ożywienie gospodarcze które nadejdzie będzie „sztuczne”, a jego głównym owocem będzie wysoka inflacja. I to się sprawdziło. Co teraz prognozuje prof. Roubini? No cóż, nic dobrego.

W jednym z najnowszych odcinków podcastu OddLots prof. Roubini ostrzega, że to jeszcze nie koniec problemów światowej gospodarki. „Polityka zero covid w Chinach, ale nie tylko ona, przyczyni się do pojawiania się dalszych szoków podażowych. One wciąż będą męczyły producentów. To będzie oczywiście pompowało inflację” – wskazuje Dr Doom.

Prof. Roubini dodaje, że wojna w Ukrainie jest kolejnym czynnikiem, który wpływa negatywnie na światową gospodarkę. „W połączeniu z rosnącym protekcjonizmem, z pogarszającymi się nastrojami inwestorów, z rozkręcającą się wojną w cyber-przestrzeni, to wszystko tworzy wybuchową mieszankę, która podnosi koszy produkcji i inflację” – wskazuje Dr Zagłada.

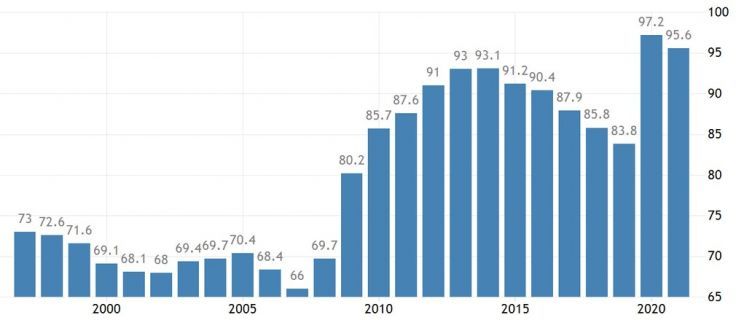

Jego zdaniem, nadchodzi kryzys gorszy, niż w latach 70-tych XX wieku, i banki centralne nie dadzą rady mu zapobiec, nawet mimo tego, że powrócą do super-łagodnej polityki pieniężnej. „W latach 70-tych mieliśmy dwa szoki stagflacyjne, łączące w sobie stagnację i wysoką inflację, jednak przy poziomie globalnego długu publicznego do globalnego PKB na poziomie około 100%. Dziś ten wskaźnik jest na poziomie około 300%. Czyli zmierzamy wprost w paszczę kryzysu, który będzie jednocześnie kryzysem stagflacyjnym i zadłużeniowym. To będzie najgorszy kryzys po II wojnie światowej” – alarmuje prof. Roubini.

Jego zdaniem, banki centralne zbyt łagodnie podchodzą do walki z inflacją. W opinii Roubiniego, należałoby zdecydowanie zacieśniać politykę pieniężną, by zwalczyć inflację, póki są ku temu warunki makroekonomiczne. Jednak banki centralne są powiązane z politykami i nie decydują się na radykalne kroki. „Według mnie bankierzy centralni liczą na to, że recesja będzie łagodna. Według mnie, to jest iluzja. Oni uwierzyli we własne kłamstwo. Recesja będzie długa i głęboka, do tego wybuchnie kryzys zadłużeniowy, to wszystko w towarzystwie wysokiej inflacji. To będzie bardzo bolesne dla wszystkich uczestników życia gospodarczego i dla obywateli” – ostrzega prof. Roubini.

Dług publiczny w strefie euro w relacji do PKB

Źródło: Trading Economics

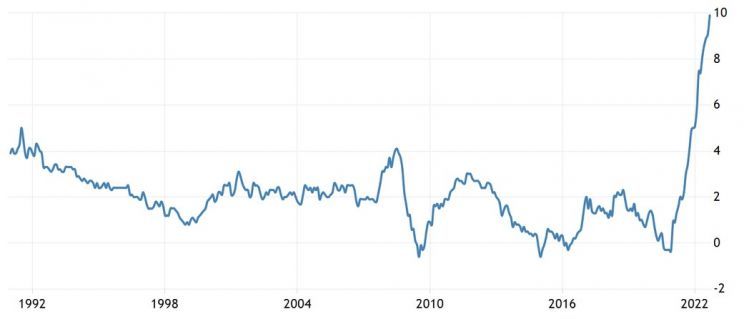

Stopa inflacji w strefie euro

Źródło: Trading Economics

Zobacz także: Inwestowanie w wartość ma przyszłość, bo spółki wzrostowe się nie podniosą – uważają analitycy GMO

Kryzys będzie bardziej odczuwalny w Europie, niż w USA

Prof. Roubini ostrzega, że w kryzysie najgorzej będą mieć najbiedniejsze gospodarstwa domowe. „Być może zobaczymy nawet bankructwa słabszych państw, bo nie dadzą sobie rady w tak skrajnie trudnym otoczeniu ze spłatą kuponów od obligacji. Wszystko, co jest zombie, a żyje dzięki taniemu pieniądzu, nie przetrwa. Jednym z aktywów, które będą bardzo poszkodowane w tym kryzysie, będą obligacje korporacyjne, wiele firm zbankrutuje” – przekonuje Dr Zagłada.

W jego opinii, rynek długu już wysyła sygnały o nadchodzącym kryzysie. „Kryzys ten nie tylko obniży znacząco wyceny obligacji, ale także wartość nieruchomości i to w wielu krajach. To będzie kryzys, który dotknie każdego, wszystkie kraje będą jakoś dotknięte. Oczywiście, szczególnie mocno odczują go rynki wschodzące, szczególnie to najmocniej zadłużone” – podkreśla prof. Roubini.

Podkreśla on, że waluty wielu krajów staną się śmieciowe, rynek finansowy zacznie je bardzo nisko wyceniać. To zjawisko może dotknąć nawet kraje europejskie. „Kryzys będzie mocniejszy w Europie, niż w USA. Stary Kontynent jest mocno zadłużony, wystawiony na kryzys energetyczny. Unia Europejska ma słabą walutę, której obecnie nikt nie poważa i to podnosi stopę inflacji. Europa jest mocno zależna od eksportu z Chin, który znacznie spowalnia. Poza tym, nad UE unosi się ryzyko fragmentacji, czyli znacznego popsucia się sytuacji fiskalnej krajów Południa, czemu w kryzysie kraje Północy mogą nie dać rady zapobiec, czyli może nie być bail-outów wykonywanych przez EBC, jak teraz wielu się spodziewa” – wylicza prof. Roubini.

Wedle naukowca, nie ma obecnie już dobrego rozwiązania, właściwego wyjścia z tej sytuacji. „Rządy i banki centralne, oraz zbieg okoliczności, to wszystko sprawiło, że teraz nie ma już odwrotu. Nie ma dokąd uciekać. Niewiele da się zrobić. Można by ewentualnie znacznie podnieść stopy, by chociaż pozbyć się inflacji, ale to oczywiście przyspieszy pojawienie się bardzo bolesnej recesji. To jedyne co można by zrobić, ale zapewne nikt się na to na rynkach rozwiniętych nie zdecyduje” – podsumowuje prof. Roubini.

Notowania EUR/USD – 20 lat

Źródło: TradingView

Inwestorzy mogą się schronić w obligacjach indeksowanych inflacją i w złocie

Co w takiej sytuacji mogą zrobić inwestorzy? Jak mogą się przygotować na tak potężny kryzys? „Oni stoją przed wielkim wyzwaniem, bo korelacja akcji i obligacji znacznie wzrosła. Jak widzimy w 2022 roku, obligacje tanieją wraz z akcjami. I tak może być nadal. Portfele 60/40 nie będą więc dobrym rozwiązaniem. Trzymanie gotówki również nie, bo to będzie czysta strata. Jednym z ciekawych rozwiązań są obligacje skarbowe indeksowane inflacją (Treasury Inflation-Protected Securities, TIPS), przy czym to muszą być obligacje krajów stabilnych, które nie zbankrutują. Złoto powinno się także spisać dobrze, lepiej niż inne surowce, które ucierpią na skutek recesji. Poza tym, można próbować przetrzymać kryzys lokując kapitał w nieruchomościach przynoszących cash flow, aczkolwiek one mogą potanieć, więc to raczej taka inwestycja długoterminowa” – wskazuje prof. Roubini. „Co odważniejsi mogą grać na spadek notowań akcji czy obligacji” – dodał.

Zdaniem prof. Roubiniego, należy unikać dolara amerykańskiego. „Stan finansów USA nie jest dobry. W pewnym momencie Fed zacznie łagodzić politykę pieniężną. Poza tym, obecnie w cenie USD jest rola USA jako imperium, jako globalnego policjanta, ale USA niedługo wyjdą z tej roli, osłabną na arenie międzynarodowej. To wszystko podpowiada, że w długim terminie USD zacznie tanieć” – stwierdza prof. Roubini.