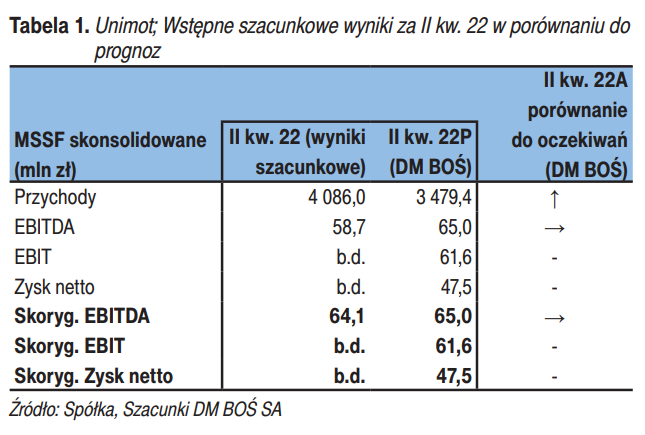

Unimot zanotował bardzo dobry pierwszy kwartał 2022 roku, a wstępne wyniki za 2Q22 sugerują kolejne udane 3 miesiące w wykonaniu spółki.

Analitycy z DM BOŚ w wyniku aktualizacji swoich przewidywań odnośnie wyników finansowych spółki, a także po uwzględnieniu rozszerzenia działalności o nabywane przez Unimot aktywa Lotosu i PKN Orlen zdecydowali się podnieść cenę docelową do poziomu 87 zł w horyzoncie najbliższych 12 miesięcy (poprzedni poziom 47 zł), tym samym wydając rekomendację „KUPUJ”.

Zobacz także: Votum odnotowuje wzrost liczby klientów w sprawie kredytów frankowych, mimo mniejszej liczby wyroków w sezonie wakacyjnym

Przejęcie aktywów Lotosu ogromną szansą spółki

W wyniku fuzji PKN Orlen z Lotosem, Unimot SA ma okazję przejąć Lotos Terminale, rozszerzając tym samym swoją działalność o segment logistyki i produkcji oraz sprzedaży asfaltu. Zdaniem analityków, te dwa segmenty będą stanowić bardzo dobre uzupełnienie dotychczasowej działalności spółki, ograniczą ryzyko rynkowe oraz mogą przyczynić się do stabilizacji wyników w nadchodzących latach. Analitycy przewidują, że przejęcie zostanie zakończone na przełomie lat 2022-23 oraz przyniesie spółce dodatkowe 70 mln zł rocznie na poziomie EBITDA w latach 2023-24, a następnie 100 mln zł rocznie w latach 2025-29.

Rekordowy wynik za 2022 rok

Pierwsze dwa kwartały zwiastują rekordowy rok w historii spółki. W efekcie analitycy zdecydowanie podwyższyli swoje oczekiwania odnośnie wyników, jakie Unimot SA osiągnie w 2022 roku. Przychody zostały oszacowane na poziomie 12,263 mld zł (wobec wcześniejszych prognoz na poziomie 8,555 mld zł), co oznacza zmianę o 43%. Spółka zdecydowanie pozytywnie zaskoczyła analityków jeśli chodzi o umiejętności generowania świetnych wyników na poziomie EBITDA, co skutkowało zwiększeniem skorygowanej EBITDA do 290 mln zł (wcześniejsze prognozy zakładały 75 mln zł, co oznacza 287% wzrost), a także wzrostem szacowanego skorygowanego zysku netto do 213,5 mln zł (39,4 mln zł wcześniej, wzrost o 442%). Analitycy dokonali również korekty przewidywanego długu netto o ponad połowę z wcześniejszego poziomu 514 mln zł do 210,7 mln zł obecnie.

Tak wysokie poziomy EBITDA wynikają przede wszystkim z rekordowych wolumenów i marż na oleju napędowym, LPG i biopaliwach. „Zwracamy uwagę, że dotychczasowy poziom premii lądowych na oleju napędowym w III kw. wydaje się wyższy niż w poprzednich kwartałach, co w połączeniu z efektem sezonowości, powinno budzić optymizm inwestorów” pisze w raporcie Łukasz Prokopiuk, analityk DM BOŚ.

Dodatkowo, nadchodząca reorganizacja spółki spowoduje zmniejszenie zapotrzebowania na kapitał obrotowy, co dodatkowo pozwoli na wygenerowanie oszczędności w wysokości ok. 30 mln zł. Przy dobrze zapowiadających się możliwościach do generowania gotówki może to oznaczać, że Unimot nie będzie potrzebował przeprowadzać dodatkowej emisji akcji w celu sfinalizowania przejęcia aktywów Lotosu, co analitycy odbierają jako pozytywny sygnał.

Zobacz także: Załamanie w udzielaniu kredytów hipotecznych może utrzymać się nawet przez kilka kwartałów – przewiduje prezes zarządu BNP Paribas

Spadek marż wśród głównych czynników ryzyka

Mimo bardzo pozytywnej rekomendacji i podwyższenia oczekiwań analitycy podkreślają, że spółka jest narażona na wahania cen na rynku paliwowym. Spadek premii paliwowej zdecydowanie przyczyniłby się do osłabienia poziomu przychodów spółki i zmniejszyłby rekordowe marże, jakie spółka osiąga. Również pozostanie cen gazu ziemnego na rekordowych poziomach wpłynie negatywnie na marżowość działalności Unimotu. Analitycy zauważają również, że potencjalny powrót cen ropy do wzrostów byłby dla spółki bardzo niekorzystny. Kolejnym czynnikiem ryzyka jest potencjalny wyższy koszt przejęcia aktywów Lotosu, który mógłby negatywnie wpłynąć na wycenę spółki.

Link do rekomendacji